|

Integrierte Finanzbuchhaltung siehe:

Zahlungen mit SEPA importieren / exportieren siehe:

Q: Welches Finanzamt sollte verwendet werden?

A: Sie sollten vor dem Start, vor allem der integrierten Finanzbuchhaltung, das

ausgelieferte Finanzamt auf das tatsächlich für Sie zuständige Finanzamt ändern.

Bitte beachten Sie, dass ein weiteres Finanzamt nur dann erforderlich ist, wenn

Sie in einem anderen Land eine entsprechende Steuernummer / UID Nummer haben.

Q: Bilanzierer oder Einnahmen/Ausgaben Rechner ?

A:

Dies ist die wichtigste Entscheidung für Ihr Unternehmen.

Da es in der Verwendung von HELIUM V grundsätzlich um transparente,

nachvollziehbare Darstellung aller Werteflüsse geht, sind Export der

Rechnungsdaten bzw. integrierte Finanzbuchhaltung ausschließlich für

sogenannte Bilanzierer gedacht.

Der wesentliche Unterschied ist, dass beim Bilanzierer die Umsatzsteuerverprobung und die Gewinn Ermittlung nach den gelegten Rechnungen erfolgt, bei Einnahmen-Ausgabenrechner erfolgt diese nach den vereinnahmten Zahlungen.

Die Verwendung von HELIUM V für Einnahmen/Ausgaben Rechner = Ist-Versteuerer siehe.

Alle anderen Beschreibungen gehen davon aus, dass Sie HELIUM V als Bilanzierer = Soll-Versteuerer verwenden.

Für weitere Erklärungen zu diesem Bereich wenden Sie sich bitte an Ihren Steuerberater, Wirtschaftstreuhänder.

Q: Welche grundsätzlichen Kontenbereiche gibt es in der HELIUM V Finanzbuchhaltung.

A: Es gibt grundsätzlich zwei (eigentlich drei) Bereiche der

Konten.

Sachkonten und Personenkonten.

Die Personenkonten gliedern sich wiederum in Debitorenkonten (Kunden) und

Kreditorenkonten (Lieferanten). Siehe dazu auch Wozu

Personenkonten.

In allen Kontennummern gibt es keine zusätzliche führende Nullen.

Das bedeutet: Wenn der Sachkontenrahmen z.B. 4-Stellig definiert ist, so ist er

vierstellig. Natürlich ist die Nuller-Klasse mit einer führenden Null. Aber

diese Null hat Gewicht, da es ja die Anlagengüter sind.

Aber z.B. das Konto 4000 Warenerlöse aus der 4er Klasse hat auf KEINE Fall eine

führende Null. Dies vor allem um Klarheit zu schaffen.

Selbstverständlich können die Personenkonten auch mehr Stellen haben. Auch

hier: Es gibt keine führenden Nullen. Die Bereiche (Nummernkreise) der

Personenkonten können eingeschränkt werden. So ist in Österreich für die Debitoren üblicherweise

der Bereich 2000-2999 und für die Kreditoren der Bereich 3000-3999 reserviert.

In Deutschland ist üblicherweise für die Debitoren der Bereich 10000-19999 und

die Kreditoren der Bereich 70000-79999 eingestellt.

Hinweis: Die Stellenanzahl der Sach- und Personenkonten können in den Systemeinstellungen unter Parameter definiert werden.

Ermittlung der Erlöskonten

In HELIUM V können verschiedene Arten der Erlöskontenermittlung definiert werden. Es steht von der Idee her jeweils nur eine Art zur Verfügung. Die Praxis hat aber gezeigt, dass es auch immer wieder Unterarten / Defaultarten davon gibt.

Die Erlöskontenermittlung muss je Mandant eingestellt werden.

| Ermittlungsart | Unterart |

| ein fixes Erlöskonto | keine |

| Kostenstelle | Hauptkostenstelle |

| Artikel | Kostenstelle, Kunde oder Vertreter |

| Rechnungsposition | Kostenstelle, Kunde oder Vertreter |

| Rechnung | Kostenstelle, Kunde oder Vertreter |

| Kunde | keine |

| Vertreter | keine |

| Sollzeitverteilung der Stückliste, welche der Rechnungsposition hinterlegt ist | Artikel bzw. Rechnungsposition |

Mit der oben beschriebenen Funktion wird das Basiserlöskonto ermittelt. Gerade für die Überleitung der Daten in ein fremdes Finanzbuchhaltungsprogramm ist auch die Trennung der Kontierung anhand der verschiedenen Länderarten erforderlich.

Dies erfolgt nach folgender Regel, wobei als Bezugsadresse immer die Lieferadresse herangezogen wird.

1.) Inland / Ausland

Ist das Länderkennzeichen der Lieferadresse gleich dem Länderkennzeichen des Mandanten, so ist es Inland, anderenfalls ist es Ausland.

2.) EU Ausland / Drittland

Ist beim Länderkennzeichen der Lieferadresse in der LKZ Tabelle unter EU-Mitglied seit ein entsprechendes Datum eingetragen und ist das Belegdatum jünger oder gleich dem EU-Betrittsdatum, so ist es Innergemeinschaftlicher Warenverkehr. Anderenfalls handelt es sich hier um ein Drittlandsgeschäft.

3.) Mit oder ohne UID

Beim Innergemeinschaftlichen Warenverkehr wird anhand der beim Kunden hinterlegten UID Nummer unterschieden, ob es sich um eine Lieferung/Leistung mit oder ohne UID Nummer handelt. Diese Unterscheidung wird auch herangezogen, wenn entschieden werden muss, ob eine Lieferung mit oder ohne MwSt erfolgen muss.

4.) Sonderland

Manche Anwender haben im Ausland eine eigene Steuernummer um die MwSt Problematik bei Endkunden zu entschärfen. D.h. entspricht das Länderkennzeichen der Lieferadresse dem Länderkennzeichen eines der zusätzlichen Finanzämter, so wird wiederum eine eigene Länderkontierung angewendet.

Da oft Konten für die Inlandserlöse wesentlich feiner gegliedert sind, als die Konten für die Auslandserlöse, wird die Konvertierung der Basiserlöskonten in einer eigenen Tabelle, welche Sie ebenfalls im Finanzbuchhaltungsmodul finden, definiert. Geben Sie hier das Basiserlöskonto, die Länderart und das resultierende Konto an.

Wird bei der Fibu Übernahme keine Kontenzuordnung / keine Kontenkonvertierung gefunden, so wird, um die Konsistenz der Buchung grundsätzlich zu wahren, der Erlös der Rechnung auf ein Fehlerkonto gebucht und die Rechnung entsprechend markiert. Es liegt in Ihrer Verantwortung, dass dieses Fehlerkonto immer leer ist, also alle Buchungen bereinigt wurden. Sind Buchungen auf diesem Fehlerkonto eingetragen, so können verschiedene Funktionen nicht durchgeführt werden (Export zu fremden Programmen) bzw. wird ein deutlicher Fehlerhinweis auf den Journalen angedruckt.

Die für die Rechnung beschriebene Erlöskontoermittlung wird analog auch für die Erlöskontoermittlung der Gutschriften verwendet.

Hinweis zu Rechnungsdatum / Leistungsdatum

Die Umsatzsteuer ist nach dem Leistungsdatum an das Finanzamt abzuführen. Das bedeutet unter Umständen, dass wenn eine Leistung im Februar erbracht wurde, diese aber erst im März verrechnet wird, so ist (theoretisch und umsatzsteuerrechtlich) die Umsatzsteuer bereits mit der Februarabrechnung abzuführen. Übliche und fast zu 100% verbreitete Praxis ist, dass die Umsatzsteuer mit dem Verrechnungsdatum abgeführt wird. Achten Sie daher unbedingt darauf, dass die umsatzsteuerlich relevanten Belege im richtigen Zeitraum erstellt werden. Gerade für die jährlichen Betrachtungen muss unbedingt, auch aus Gründen der Vergleichbarkeit, darauf geachtet werden, dass alles im richtigen Geschäftsjahr verrechnet wurde. Gegebenenfalls müssen von Ihnen zusätzliche Korrekturbuchungen per Hand durchgeführt werden.

Verrechnen Sie die Rechnungen in dem Wirtschaftsjahr in dem die Lieferung bzw. die Leistung erbracht wurde. Alles andere führt oft zu großer Verwirrung und zu enormen Abstimmbedarf.

Ihr HELIUM V verbucht alle Belege mit dem Belegdatum. D.h. auch die Rechnungen werden mit dem Rechnungsdatum verbucht. Eventuelle Korrekturen müssen manuell vorgenommen werden.

Beschreibung der in HELIUM V integrierten Finanzbuchhaltung

Export der AR/GS/ER Daten in ein fremdes Finanzbuchhaltungsprogramm

Es stehen grundsätzlich folgende Formate zur Verfügung:

RZL

ABACUS (derzeit nur Ausgangsrechnungen)

Schleupen-CSV

Datev-CSV

BMD-CSV

Lexware

Der Aufbau der Exportformate kann über eine eigene Definition (XSL) gesteuert werden und ist in weiten Grenzen anpassbar.

Siehe dazu Fibu-Export.

Export des Buchungsjournals in ein fremdes Finanzbuchhaltungsprogramm

Diese Funktion steht nur bei integrierter Finanzbuchhaltung zur Verfügung.

Sie finden diese im

Modul Finanzbuchhaltung - unterer Reiter Buchungsjournal - oberes Menü

Buchungsjournal. Hier finden Sie Export. In diesem Export stehen vor allem das

DATEV EXTF-Format und das HV RAW Format, für den Export zur Finanzprüfung, zur

Verfügung.

Mit dem Export des gesamten Buchungsjournals werden die Daten z.B. an die Buchhaltungssoftware Ihres Steuerberaters übergeben. Er, als Ihr steuerlicher Berater, übergibt, nach den erforderlichen Abstimmungsarbeiten, die Daten an die Finanz usw.

Das Ziel ist, dass nach dem Exportlauf alle Daten in der Buchhaltung des Steuerberaters sind.

Ein wichtiges Kriterium ist, dass nach der Übernahme die Saldenlisten übereinstimmen müssen. Also die von

HELIUM V aus ausgedruckte Saldenliste muss mit der des Steuerberaters unmittelbar nach der Übernahme ausgedruckten Saldenliste übereinstimmen.

DATEV Export

Der Mandant des Buchungsjournals wird über das Pflichtfeld Kostenstelle definiert.

Der Mandant greift natürlich auch beim Export des jeweiligen Journals.

Es werden alle Buchungen des Buchungsjournals im CSV Format (Strichpunkt getrennt) exportiert.

Der Datensatzaufbau ist

Lfd_Nr.;WKZ;Umsatz;S/H;BU;Gegenkonto;Belegfeld 1;Belegfeld 2;Datum;Konto;Skonto;Buchungstext;EU-Informationen;Umsatz-BW;Kurs;WKZ-BW;Storniert

WKZ= Währungskennzeichen

BU=Buchungsschlüssel

S=Soll, bezogen auf die Spalte Konto

H=Haben, bezogen auf die Spalte Konto

ergänzt um weitere Informationen wie Stornierte Buchung usw.

Splittbuchungen werden so übergeben, dass für jeden Steuersatz / jedes Konto ein eigener Datensatz übergeben wird

Der Export erfolgt immer für alle Finanzämter für einen ausgewählten Zeitraum des Buchungsdatums (Belegdatum).

Eine Verriegelung der exportierten Daten erfolgt NICHT.

Es MÜSSEN die Saldenlisten (HELIUM V und die des Steuerberaters nach dem Import) übereinstimmen.

Tun sie dies nicht, müssen die Überleitungsfehler warum auch immer gesucht und beseitigt werden. Wir benötigen dafür die Unterstützung des Steuerberaters.

Es werden in den Export zusätzlich drei Filter eingebaut:

a.) Unterdrückung der Übergabe der automatischen Eröffnungsbuchungen

b.) Unterdrückung der Übergabe der mit Eröffnungsbuchung gekennzeichneten manuellen Buchungen

c.) Unterdrückung der Übergabe der Automatik-Buchungen

Dies deshalb, da anzunehmen ist, dass diese Buchungen vom Finanzbuchhaltungsprogramm Ihres Steuerberaters ebenfalls auch automatisch gemacht wird.

Zusätzlich werden auch die stornierten Buchungen exportiert um den GDPDU Forderungen zu entsprechen.

Parameter die hierfür je nach Installation eingestellt werden müssen:

Kategorie FINANZ

EXPORT_DATEV_BERATER =

EXPORT_DATEV_MANDANT=

EXPORT_DATEV_KONTOKLASSEN_OHNE_BU_SCHLUESSEL =

EXPORT_DATEV_MITLAUFENDES_KONTO =

Import von OP-Listen

Um den Aufwand für die Zahlungsbuchung möglichst zu reduzieren, stehen auch Importfilter für OffenePosten-Listen zur Verfügung. Die Logik hinter dieser automatischen Zahlungsbuchung ist folgende:

Basis sind alle Rechnungen die bereits in eine externe FiBu übernommen wurden.

ARs die auf der OP-Liste nicht mehr aufscheinen sind bereits vollständig bezahlt.

Allen anderen ARs haben nur mehr den übergebenen Betrag offen.

Es ist damit eine relativ komfortable Aktualisierung der offenen ARs möglich, auch wenn aus Themen der Gegenverrechnung (Gutschrift) usw. nicht alles automatische übernommen werden kann.

Wichtig: Der Anwender muss folgende Reihenfolge einhalten.

1. Daten von HELIUM V in die Fibu exportieren

2. Daten in Fibu übernehmen

3. Bank buchen (in der Fibu)

4. OP-Liste aus Fibu erzeugen

5. OP-Liste in HELIUM V importieren.

ACHTUNG: Es darf auf keinen Fall zwischen dem ersten Export und dem erstem Import ein weiterer Export ausgelöst werden, da dadurch Rechnungen als bezahlt verbucht würden, die in Wirklichkeit noch offen sind.

Q:

Wo werden die Kurse nachgepflegt?

Q: Was bedeutet kein Kurs hinterlegt?

Gerade

nach Datenübernahmen aus Altsystemen kann es vorkommen, dass zwar Währungen

übernommen werden konnten, aber die Wechselkurse der Währungen untereinander

sind nicht definiert. Wenn Sie nun z.B. bei der Rechnung auf Neu

Klicken, so erscheint obige Meldung.

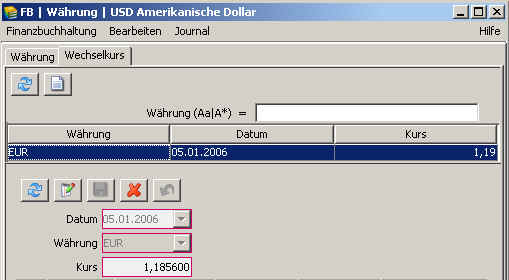

Gehen

Sie bitte in das Modul Finanzbuchhaltung, wählen Sie im unteren Modulreiter

Währung. Wählen Sie die Währung aus, in unserem Fall ATS, wechseln Sie auf

Wechselkurs und geben Sie den Wechselkurs zwischen den Währungen an.

Beispiel

siehe Währungsdefinition.

Q: Wie wird die Währung richtig definiert?

A:

Für

die Definition der Währung gehen Sie am Besten immer von Ihrer

Mandantenwährung aus. D.h. Sie gehen am Modulreiter Währung auf die

Mandantenwährung und wechseln danach auf Wechselkurs. Geben Sie hier nun den

Wechselkurs zu Ihrer Mandantenwährung an. Am Beispiel des US-Dollars zum Euro

aus der Sicht eines Eurolandes gehen wir hier von der Aussage aus:

Für

einen Euro erhalten Sie heute 1,185600 US-Dollar.

Oder

allgemeiner ausgedrückt:

Für

einen Mandantenwährung erhalten Sie x,xxxx Fremdwährung.

Bitte

beachten Sie, dass die Daten auch in der umgekehrten Form dargestellt und auch

gepflegt werden können. Sie sollten jedoch in der beschrieben Form vorgehen.

Hinweis:

Die Kurse werden zusätzlich in den Bewegungsdaten abgespeichert. Der in den

Bewegungsdaten hinterlegte Kurs kann daher nur bei einer erlaubten Änderung der

Kopfdaten neu übernommen werden. Aus diesem Grunde kann die Währung nur dann

verändert werden, wenn keine Positionen enthalten sind.

Umrechnung / Kehrwert der Kurse

Von HELIUM V wird für die Umrechnung von einem Kurs zu einem anderen die gleiche Zahlenbasis, also gegebenenfalls der Kehrwert für die Berechnung verwendet. Dies entspricht auch der Umrechnung wie sie von Bankinstituten vorgenommen wird. Also wenn für EUR zu USD 1,19 hinterlegt ist, so wird für die Berechnung USD zu EUR der USD mit 0,840336... multipliziert und das Ergebnis auf maximal 4Nachkommastellen genau abgespeichert.

Mandantenwährung / Bilaterale Kurse / Beidseitige Fremdwährungen

Werden Kursumrechnungen von einer nicht Mandantenwährung in eine andere nicht Mandantenwährung erforderlich, so erfolgt die Umrechnung immer über die Mandantenwährung.

Ein Beispiel:

Eine Kundenpreisliste ist in USD definiert, der Kunde benötigt seine Rechnung jedoch in CHF.

Ihre Mandantenwährung ist EUR.

In diesem Fall werden die Verkaufspreise aus dem Artikel von USD in EUR umgerechnet, zum jeweils gültigen Rechnungsdatum, und dann von EUR nach CHF, wiederum zum gültigen Rechnungsdatum.

Geschäftsjahr / Kalenderjahr

Üblicherweise ist das Wirtschaftsjahr eines Unternehmens gleich dem Kalenderjahr. Es gibt für viele Unternehmen gute Gründe, das Wirtschaftsjahr abweichend zum Kalenderjahr zu definieren. Die kann in HELIUM V unter System, Parameter, GESCHAEFTSJAHRBEGINNMONAT definiert werden. Damit definieren Sie den Kalendermonat, mit dem Ihr Geschäftsjahr beginnt. Diese Definition wirkt sich auf die Erzeugung der Belegnummern aus. Bei der automatischen Erzeugung der Belegnummer wird jeweils zum Beginn eines neuen Geschäftsjahres mit 1 begonnen. Die Belegnummern enthalten üblicherweise an führender Stelle das Jahr (zweistellig) und dahinter eine laufende Nummer. Ist nun der Geschäftsjahresbeginn abweichend vom Kalenderjahr, so ist auch der Neubeginn der Zählung entsprechend. Zusätzlich kann noch der Wert der Jahresdarstellung beeinflusst werden. Üblicherweise wird bei den Belegnummern das Kalenderjahr in dem das Geschäftsjahr beginnt angeführt. Bei manchen Konstellationen ist aber gewünscht, das das endende Kalenderjahr in den Belegen angeführt wird. Für diesen Fall setzen Sie bitte den Parameter GESCHAEFTSJAHRPLUSEINS auf 1.

Fehlermeldung

Aufgrund der, verketteten Kontendefinition würde das Konto im Endeffekt wieder auf sich selbst verweisen. Korrigieren Sie die Definition des UST Kontos dieses Kontos.

Definition der eigenen Bankverbindungen

Im

unteren Modulreiter Bankverbindungen können die eigenen Bankverbindungen

definiert werden. Wir sprechen hier auch von den sichtbaren Bankverbindungen. Um

eine eigene Bankverbindung definieren zu können muss vorher ein

entsprechendes Sachkonto für das Bankkonto definiert werden und die

eigentlichen Daten der Bank unter Partner erfasst worden sein. Siehe bitte Partner.

Zum

Anlegen der eigenen Bankverbindung sind folgende Schritte erforderlich:

Anlegen der Bank im Modul Partner, unterer Modulreiter Bank

Anlegen des Sachkontos Bank im Modul Finanzbuchhaltung

Definition der eigenen Bankverbindung im Module Finanzbuchhaltung, unterer Modulreiter eigene Bankverbindung

SEPA-Verzeichnis: Definieren

Sie hier den Pfad aus dem / in den Sie die Daten mit der Kommunikation mit Ihrer

Banksoftware übertragen wollen.

In Liquiditätsvorschau: Sollte dieses

Bankkonto bei der Ermittlung des Ausgangssaldos für die Liquiditätsvorschau mit

berücksichtigt werden, so haken Sie dies bitte an.

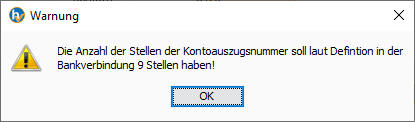

Stellenanzahl

Kontoauszugsnummer:  Definieren Sie hier, wieviele Stellen die erfasste Kontoauszugsnummer haben

sollte. Dies ist vor allem dann von Bedeutung, wenn Sie den SEPA

Kontoauszugsimport verwenden und um Sicherzustellen, dass möglichst die richtige

Kontoauszugsnummer eingegeben wird. Ist hier ein Wert eingegeben, so wird bei

der Bankbuchung die Länge der Kontoauszugsnummer geprüft. Stimmt diese nicht mit

der hinterlegten Länge überein erscheint die Fehlermeldung Anzahl der Stellen

der Kontoauszugsnummer.

Definieren Sie hier, wieviele Stellen die erfasste Kontoauszugsnummer haben

sollte. Dies ist vor allem dann von Bedeutung, wenn Sie den SEPA

Kontoauszugsimport verwenden und um Sicherzustellen, dass möglichst die richtige

Kontoauszugsnummer eingegeben wird. Ist hier ein Wert eingegeben, so wird bei

der Bankbuchung die Länge der Kontoauszugsnummer geprüft. Stimmt diese nicht mit

der hinterlegten Länge überein erscheint die Fehlermeldung Anzahl der Stellen

der Kontoauszugsnummer.

Korrigieren

Sie gegebenenfalls die erfassten Daten.

Dies ist lediglich eine Information.

Die Buchung wird trotzdem durchgeführt.

Hinweis: Wenn

dies das standard Geschäftskonto ist, definieren Sie noch im Modul System,

unterer Modulreiter Mandant, oberer Modulreiter Vorbelegungen die

Bankverbindung.

Bankverbindung verstecken

Um

ehemalige Bankverbindungen nicht mehr in der Auswahlliste zu erhalten, können

Sie die Bankverbindung verstecken. Wechseln Sie dazu in das Modul

Finanzbuchhaltung, unterer Reiter Sachkonto und wählen das Konto der Bank aus.

Nun setzen Sie den Haken bei versteckt . Ab

diesem Zeitpunkt wird die Bankverbindung in der Liste der Bankverbindungen nicht

mehr angeführt.

Mehrere Finanzämter

In stark Export-orientierten Ländern ist es üblich, dass in den Haupt-Exportländern eigene Umsatzsteuernummern bei den Finanzämtern eingerichtet werden. Dies hat den Vorteil, dass die Vorsteuerabzugsberechtigung in diesen Ländern sofort wirksam ist und dass die Kunden mit der landesüblichen Mehrwertsteuer beliefert werden können.

Aus diesem Grund können Sie in HELIUM V für jedes Konto ein eigenes Finanzamt definieren. Dieses Definition dient dazu, das Bezugsland der Umsatzsteuer, insbesondere beim Export der Daten, festzulegen.

Wenn Sie auch das Modul Finanzbuchhaltung erworben haben, so können Sie Ihre Finanzämter im Modul Finanzbuchhaltung, unterer Modulreiter Finanzamt definieren. Haben Sie das Modul Finanzbuchhaltung nicht erworben, so können von uns, gegen einen geringen Kostenbeitrag, die von Ihnen benötigten Finanzämter hinterlegt werden.

Beachten Sie bitte, dass beim Anlegen neuer Konten automatisch immer das Hauptfinanzamt vorgeschlagen wird.

Export der RE, GS, ER zur RZL Fibu:

Ein Beispiel: Sie haben zwei Finanzämter (A, D) mit jeweils einer Steuernummer. Diese sind bei den Konten entsprechend hinterlegt. Ihr Hauptfinanzamt ist A.

Nun erhalten Sie drei Lieferungen und zwar aus:

A, D, NL

Die Lieferung aus A wird beim Finanzamt A als Inlandslieferung versteuert.

Die Lieferung aus D wird beim Finanzamt D als (quasi) Inlandslieferung versteuert.

Die Lieferung aus NL wird beim Finanzamt A (= Hauptfinanzamt) als IG-Erwerb versteuert.

D.h. erfolgt ein Erlös oder ein Erwerb aus dem gleichen Land wie das Land des beim Konto hinterlegten Finanzamtes, so wird es umsatzsteuerlich wie eine Inlandslieferung für das Land des Finanzamtes behandelt. Ist dem nicht so, so bezieht sich die umsatzsteuerliche Betrachtung immer auf das Hauptfinanzamt.

Bitte beachten Sie, dass diese Betrachtung nur dann gültig ist, wenn Sie in anderen Ländern Steuernummern haben. Ist dies nicht der Fall, so muss ja sehr oft, z.B. bei Parkgebühren, die MwSt des besuchten Landes mitbezahlt werden. Die Konten für diese Buchungen sind in der Kontoart auf Steuerbar mit fremder Ust zu stellen. Die zu buchenden Beträge sind damit als Bruttobetrag einzubuchen, da Sie ja bestenfalls die im fremden Land bezahlte MwSt am Ende des Jahres zur Refundierung beantragen können.

Q: Muss man auch für ein Konto der Anlagegüter eine Kostenstelle angeben?

A: Ja. Da es auch für Anlagengüter einen Verantwortlichen, eine verantwortliche Abteilung gibt, ist ist auch für die Anlagenkonten eine Kostenstelle zu definieren. Verwenden Sie am Besten die Kostenstelle der Person die die Verantwortung dafür übernimmt. In einigen Fällen wird das auch die Geschäftsleitung sein.

Q: Welche Daten müssen für die Sachkonten definiert werden?

A: Wenn die Sachkonten nur für die Überleitung der Konten an eine fremde Buchhaltungssoftware definiert werden müssen, so sollten folgende Felder definiert werden.

| Kontonummer | Nummer des Sachkontos. Dies muss mit Ihrer Buchhaltung übereinstimmen |

| Bezeichnung | Die Kontobezeichnung. Diese sollte mit der Kontobezeichnung Ihrer Buchhaltung übereinstimmen und eindeutig sein. |

| Finanzamt | Das Finanzamt, für das dieses Konto herangezogen wird. |

| Kontoart | Muss für die Überleitung in eine fremde Buchhaltung nicht definiert werden. Dies wird üblicherweise in den Konten der Buchhaltung definiert. |

| USt Konto | Diese Definition ist nur für die

Schleupen-Schnittstelle erforderlich. Geben Sie hier das Konto an, auf das der Umsatzsteueranteil der Ausgangsrechnung / Gutschrift gebucht werden soll. |

Q: Bedeutung der Kontoarten

A: Die Kontoarten haben folgende Bedeutung

| Aufwandskonto steuerbar mit fremder Ust | 10 |

| Drittland Erlös | 7 |

| Drittland Erwerb | 6 |

| Erlöskonto steuerbar mit fremder Ust | 9 |

| Innergemeinschaftlicher Erlös | 5 |

| Innergemeinschaftlicher Erwerb | 4 |

| Nicht steuerbar | 1 |

| Reverse Charge | 8 |

| Steuerbares Erlöskonto | 2 |

| Steuerkonto aus IG Erwerb | 13 |

| UST- oder Erwerbssteuerkonto | 12 |

| Vorsteuerabzug erlaubt | 3 |

| Vorsteuerkonto | 11 |

| Sonderland Erwerb | 14 |

| Sonderland Erlös | 15 |

A: Gerade für den Export in den EU-Raum ist diese Trennung entsprechend wichtig. Damit diese richtig definiert wird, ist es erforderlich, dass Sie zwei unterschiedliche Artikelgruppen für (Waren-)Lieferungen und für (Dienst-)Leistungen angeben. Damit können diese Artikelgruppen auch den unterschiedlichen Erlöskonten zugeordnet werden und so der entsprechende Ausweis auf der Umsatzsteuervoranmeldung (UVA) erfolgen.

Q: Liquiditätsvorschau / Einfache Erfolgsrechnung / KPI

Q: Werden Änderungen protokolliert?

A: Ja, Sie finden im Modul Finanzbuchhaltung, oberer Menüpunkt Info einen Ausdruck Änderungen.

Hier werden die Änderungen des gerade ausgewählten Kontos gelistet.

Q: Wie kann ein Kassenbuch angelegt bzw. verwendet werden?

A: Zum Kassenbuch gibt es zwei Ausprägungen:

Das unechte Kassenbuch. Dieses steht zur Verfügung, wenn die integrierte Finanzbuchhaltung NICHT verwendet wird. D.h. es werden die Zahlungen auf den Ein-/Ausgangsrechnungen auf eine Art Bank die Kassenbuch heißtgebucht.gebucht.

Das echte Kassenbuch, welches auch direkt im Kassenkonto bucht. Details dazu siehe bitte auch integrierte Finanzbuchhaltung.

Zur Anlage eines neuen Kassenbuches gehen Sie bitte wir folgt vor:

Starten Sie das Modul Finanzbuchhaltung

Legen Sie in den Sachkonten bitte ein Kassenkonto an

Wählen Sie nun im Modul Finanzbuchhaltung den unteren Reiter Kassenbuch und

legen Sie mit Neu ein neues Kassenbuch an.

Geben Sie diesem Kassenbuch

einen für Sie sprechenden Namen und ordnen Sie dem Kassenbuch das zuvor

definierte Sachkonto zu.

Wenn dies Ihre Hauptkasse sein sollte, so haken

Sie bitte noch Hauptkassenbuch an.

Um nun die Zahlungen der Eingangs- / Ausgangsrechnungen über diese Zahlungsart

abwickeln, so wählen Sie bitte im Reiter Zahlung bei Art, Bar und wählen danach

links das gewünschte Kassenbuch.

Info: Das Zahlungsjournal finden Sie im

Eingangs- / Ausgangsrechnungsmodul unter Journal, Zahlungsausgang bzw.

Zahlungseingang.

Um nun der Darstellung eines Kassenjournals für die

Installationen OHNE integrierter Fibu möglichst nahe zu kommen, steht

einerseits in den Kopfdaten des Kassenbuches der Druck eines Kassenjournals zur

Verfügung und

andererseits kann in den Zusatzkosten eine

Zusatzkosteneingangsrechnung mit einem Wert von 0,00 aber einem Zahlbetrag von /

an Bank erfasst werden.

Bewährt hat sich, dass für die "Buchungen" Kasse an

Bank, bzw. Bank an Kasse, eine Zusatzkosteneingangsrechnung Ihres eigenen

Unternehmens mit einem Wert von 0,00 angelegt wird und in diese die Bewegungen

mit dem jeweiligen Datum eingetragen werden. Bitte beachten Sie, dass hier ein

positiver Zahlbetrag bedeutet Kasse an Bank und somit ein negativer Betrag Bank

an Kasse.

D.h. im Kassenjournal werden alle Zahlungen die im Rechnungs-

bzw. Eingangsrechnungsmodul auf Bar / Kasse geleistet wurden chronologisch

dargestellt.

|

Autor: |